Umschuldung Sparkasse: Günstige Zinsen sichern ohne Strafzahlung

- Sie möchten Geld sparen und auf einen kostengünstigeren Baukredit optimieren?

- Durch die aktuellen Niedrigzinsen kann sich das durchaus lohnen. Warum? Weil Sie dadurch die Möglichkeit haben, tausende Euro an Zinsen zu sparen.

- Jedoch ist eine Umschuldung von der Sparkasse zu einem anderen Kreditinstitut – oder auch umgekehrt nicht immer ohne Weiteres möglich.

- Wie genau es Ihnen gelingt, Ihre teure Baufinanzierung ohne zusätzliche Kosten umzuschulden, erklären wir Ihnen hier.

Was versteht man unter Umschuldung eines Baukredits?

Bei der Umschuldung geht es darum, sein aktuelles Darlehen durch einen günstigeren Kredit abzulösen. Auf dem Bankenmarkt gibt es aktuell unzählige Kreditangebote, die niedrigere Zinsen für Immobilienkredite versprechen. Findet sich ein günstiges Angebot, können durch ein Wechsel teilweise erhebliche Beträge gespart werden.

Warum wollen Sparkassenkunden ihren Baukredit umschulden?

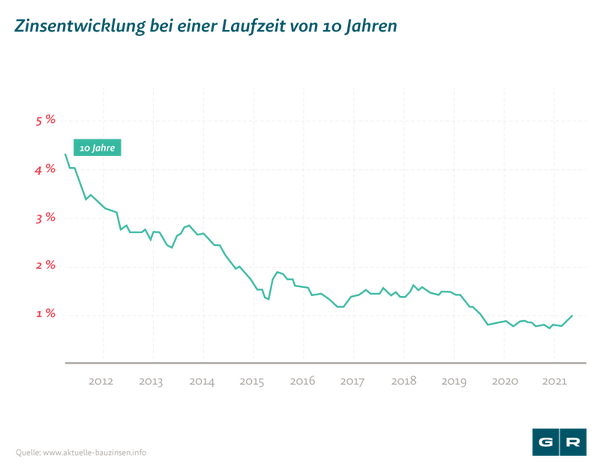

Man muss nur einen kurzen Blick auf die Entwicklung der Baukreditzinsen werfen, um zu verstehen, warum Kreditnehmer ihren Baukredit umschulden möchten. Im Jahr 1999 lagen die Zinsen für eine Baufinanzierung durchschnittlich bei circa 6 %. Heutzutage sind die Zinsen teilweise unter 1 % gesunken.

Die aktuell niedrigen Zinsen wecken bei Kreditnehmern mit älteren Verträgen verständlicherweise den Wunsch nach einer günstigeren Finanzierung. Eine Umschuldung ist in den meisten Fällen jedoch nicht ohne Weiteres möglich.

Sie möchten aus Ihrer derzeitigen Baufinanzierung aussteigen, um Zinsen zu sparen? Dann lassen Sie Ihren Baukredit von unserem verlässlichen Kooperationspartner BauDarlehen24 auf vorzeitige Umschuldungsmöglichkeiten prüfen – kostenfrei und unverbindlich.

Kann ich meinen Baukredit vorzeitig umschulden bzw. kündigen?

Wenn ein sogenannter "wichtiger Grund" vorliegt, kann ein alter Baukredit tatsächlich jederzeit unter Einhaltung einer Kündigungsfrist von drei Monaten gekündigt werden. Ein wichtiger Kündigungsgrund könnte beispielsweise sein, dass Sie Ihr Haus verkaufen möchten oder sich von Ihrem Ehepartner scheiden lassen. Trotz hinreichendem Kündigungsgrund wird Ihnen die Bank jedoch eine sogenannte Vorfälligkeitsentschädigung auferlegen, wenn Sie Ihren Kredit vorzeitig beenden.

Vorfälligkeitsentschädigung

Wenn Sie Ihren Kredit vorzeitig kündigen, wird Ihre Bank in der Regel eine sogenannte Vorfälligkeitsentschädigung von Ihnen verlangen. Die Bank rechnet für die Dauer Ihrer Zinsbindung – bzw. mindestens für 10 Jahre – mit Zinseinnahmen aus Ihrer Baufinanzierung. Mit der Vorfälligkeitsentschädigung möchte Ihr Kreditgeber die Einnahmen kompensieren, die aufgrund der vorzeitigen Beendigung ausbleiben.

Wenn Sie lediglich aufgrund der attraktiven Baukreditzinsen umschulden möchten, wird die Bank Ihnen wahrscheinlich mitteilen, dass dieser Grund nicht ausreicht. Dann entscheidet sich das Kreditinstitut entweder dafür,

- Sie gar nicht erst aus dem Baukredit rauszulassen, oder

- die Sparkasse lässt Sie umschulden und verlangt dafür eine saftige Vorfälligkeitsentschädigung.

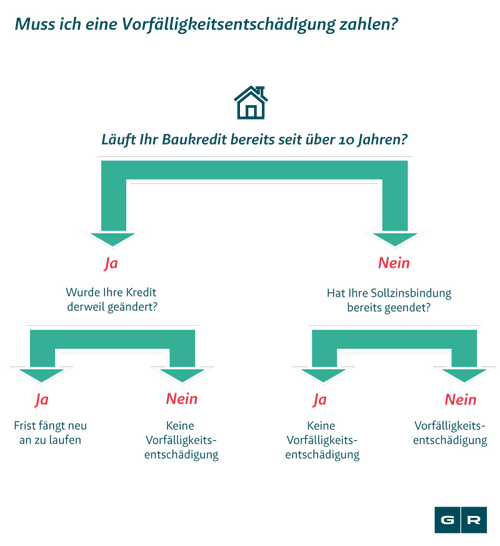

Wann muss ich keine Vorfälligkeitsentschädigung zahlen?

Wenn Sie vorzeitig umschulden wollen, können Sie die Entschädigungszahlung nur unter bestimmten Voraussetzungen umgehen:

Nach 10 Jahren

Der Gesetzgeber sieht in § 489 Bürgerliches Gesetzbuch (BGB) vor, dass Sie nach 10 Jahren unter Einhaltung einer Kündigungsfrist von 6 Monaten Ihren Baukredit kündigen dürfen. Eine Vorfälligkeitsentschädigung würde in diesem Fall also nicht anfallen. Sie müssen wissen, dass die 10-Jahres-Frist aber nicht mit dem Vertragsabschluss beginnt, sondern erst dann anfängt zu laufen, wenn Sie den kompletten Darlehensbetrag von der Sparkasse erhalten haben.

Zum Ende der Sollzinsbindung

Sollte Ihre Sollzinsbindung bereits vor der 10-Jahres-Frist enden, müssen Sie die 10 Jahre nicht abwarten und dürfen bereits zu diesem Zeitpunkt kündigen. Auch in diesem Fall würde eine Vorfälligkeitsentschädigung entfallen. Bei dieser Regelung ist eine Kündigungsfrist von einem Monat einzuhalten.

In unserer kostenfreien Vertragsprüfung erfahren Sie, wie Sie durch den Widerruf aus Ihrem Kredit rauskommen und wie Sie einer Vorfälligkeitsentschädigung entgehen können.

Wie kann ich ohne Vorfälligkeitsentschädigung zahlen zu müssen Umschulden?

Wenn die Sparkasse von Ihnen eine Vorfälligkeitsentschädigung verlangt, gibt es Möglichkeiten, dieser Strafzahlung zu entgehen. Normalerweise sind Kreditverträge so geregelt, dass der Widerruf innerhalb von 14 Tagen nach Abschluss des Kreditvertrages vorgesehen ist.

Unter folgenden Voraussetzungen stehen die Chancen auf eine lukrative Umschuldung ohne Vorfälligkeitsentschädigung sehr gut:

- Wenn Sie Ihren Kreditvertrag zwischen dem 11. Juni 2010 und dem 20. März 2016 abgeschlossen haben

- und wenn Ihr Kreditvertrag fehlerhafte Widerrufsbelehrungen enthält.

Kann ich ermitteln wie hoch die Vorfälligkeitsentschädigung ausfällt?

Mit unserem Vorfälligkeitsrechner erfahren Sie, wie hoch die Vorfälligkeitsentschädigung Ihres Sparkassen-Kredits voraussichtlich ausfallen wird.

Wie lief unser Fall vor Gericht?

Ein von uns geführtes Klageverfahren ging in diesem Jahr sogar vor den Europäischen Gerichtshof (EuGH), Europas höchstem Gericht. Im Mittelpunkt des Ganzen stand folgende Widerrufsbelehrung aus einem Darlehensvertrag der Sparkasse (C-66/19):

Die Frist für den Widerruf des Immobilienvertrages beginnt, nachdem der Darlehensnehmer alle Pflichtangaben nach § 492 Absatz 2 BGB erhalten hat.

Beim Durchlesen dieser Widerrufsbelehrung ist Ihnen nicht klar, wann die Frist zu laufen beginnt? Dann geht es Ihnen wie vielen anderen Bankkunden auch. Unsere Anwälte sind der Meinung, dass diese Widerrufsbelehrungen mit solchen Passagen für den normalen Verbraucher nicht nachvollziehbar und somit fehlerhaft sind.

Es kann nicht im Sinne des Erfinders sein, dass ein Anwalt eingeschaltet werden muss, um verstehen zu können, wann die Frist zum Widerruf eines Darlehensvertrages zu laufen beginnt. Wenn der Verbraucher zur Ermittlung des Beginns der Widerrufsfrist auf mehrere Paragraphen und juristische Fachbegriffe verwiesen wird, kann darin nach unserer Auffassung daher weder eine klare noch eine prägnante Widerrufsinformation gesehen werden.

Die EuGH-Richter stellten sich auf die Seite der Verbraucher:innen und fällten ein Hammer-Urteil. Millionen Verbraucher haben nun die Möglichkeit, ihre privaten Kreditverträge aufgrund fehlerhafter Widerrufsinformationen zu widerrufen.

Beitrag geprüft von

Rechtsanwalt Philipp Caba**

Philipp Caba ist ein erfahrener Rechtsanwalt mit Schwerpunkt auf Zivil-, Bank- und Versicherungsrecht. Er studierte in Deutschland und Schweden und ist Geschäftsführer der Gansel Rechtsanwälte Rechtsanwaltsgesellschaft mbH.

* Angestellte Anwälte, ** Geschäftsführer, *** Freischaffende Rechtsanwälte